TARIFAÇO – Tributação na Importação: EUA x Brasil e o Impacto no Consumo – Tributação na Importação: EUA x Brasil e o Impacto no Consumo. Entenda a comparação entre o tarifaço dos EUA e os tributos no Brasil

Você acha que o tarifaço dos EUA sobre produtos brasileiros é abusivo? Entenda como funciona a tributação de importação no Brasil e compare. Neste artigo, vamos mostrar como a carga tributária brasileira é estruturada e por que muitas vezes ela é mais pesada que tarifas internacionais. O objetivo é esclarecer como a assessoria de importação pode ajudar a reduzir custos e evitar surpresas.

O que é uma assessoria de importação e por que é essencial?

A assessoria de importação é um serviço especializado que orienta empresas em todas as etapas do processo de importação. Isso inclui análise tributária, classificação fiscal, despacho aduaneiro e cumprimento de normas legais.

Ter uma consultoria de importação confiável é essencial para evitar erros, otimizar tributos e garantir conformidade com as exigências brasileiras. Muitas empresas reduzem seus custos com o apoio certo.

Principais tributos na importação brasileira

A tributação depende do tipo e valor da importação (CIF: Mercadoria + Frete internacional + Seguro). Veja as faixas:

1. Remessa Simplificada – Até USD 50,00

- ICMS (Imposto de Estadual): 20% (em sites do Programa Remessa Conforme).

2. Remessa Simplificada – De USD 50,00 a USD 3.000,00

- II: 60% sobre o valor excedente (imposto Federal).

- ICMS: 18% em média, dependendo do estado (imposto Estadual).

3. Importação Formal – Acima de USD 3.000,00

Tributos sobre o valor CIF (valor da mercadoria + frete + seguro):

- II: de 0% a 35% (média de 17,5%).

- IPI: média de 15% sobre CIF + II.

- PIS-Importação: 2,1%.

- COFINS-Importação: 9,65%.

- ICMS: cerca de 18% (calculado “por dentro”).

Exemplo prático

Produto com valor CIF de USD 10.000

Taxa de câmbio de R$ 5,50

Alíquotas dos impostos: média

- Valor CIF: R$ 55.000

- II (17,5%): R$ 9.625,00

- IPI (15%): R$ 9.693,75

- PIS (2,1%): R$ 1.155,00

- COFINS (9,65%): R$ 5.307,50

- Subtotal: R$ 80.781,25

- ICMS: 17.732,47

- Total: R$ 98.513,72

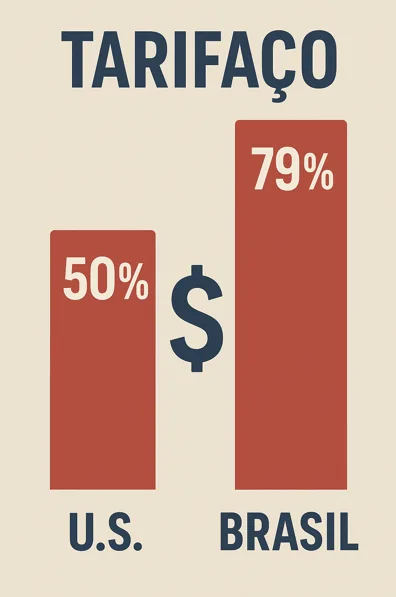

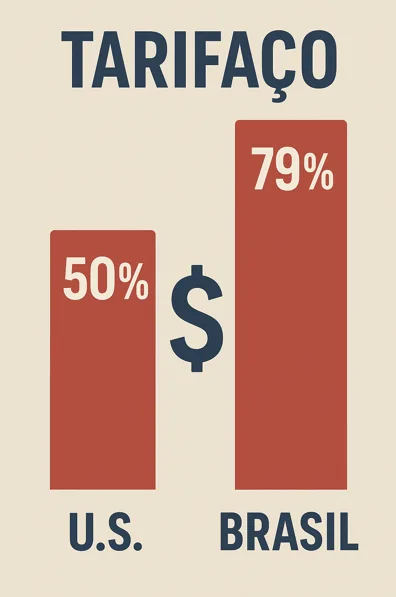

- Total de tributos: R$ 41.585,37 → 79% sobre o valor CIF = Quase 30% acima do tarifaço do Trump

II (Imposto de importação)

https://www.gov.br/receitafederal/pt-br/assuntos/orientacao-tributaria/tributos/imposto-importacao

Obs.: O cálculo é simplificado, não foram consideradas as taxas cobradas do Siscomex, Sistema da Marinha Mercante etc., nem o imposto de Antidumping, que é específico para determinados produtos.

Como a consultoria de importação ajuda a reduzir tributos

Uma boa consultoria de importação analisa o NCM, regimes especiais, acordos internacionais e oportunidades de créditos fiscais. Com isso, é possível reduzir a carga tributária legalmente.

Conheça os serviços da Uniduana e saiba como sua empresa pode economizar.

Tarifas dos EUA & Tributação brasileira

O tarifaço norte-americano de 50% imposto durante o governo Trump é alto, mas é pago pelo consumidor nos EUA. Seu efeito imediato é o aumento do preço final para o americano, podendo reduzir o volume de importações, prejudicando o exportador brasileiro.

Porém, no Brasil, a carga tributária sobre importação pode ultrapassar 79%, mesmo sem tarifaço extra. Isso é pouco debatido pela mídia, mas afeta diretamente o bolso do consumidor brasileiro.

Devemos considerar, que o único imposto de importação é o II – que é o que deve se comparar com as tarifas impostos pelos EUA -, pois os demais são impostos do país e são cobrados para equalizar a tributação com os produtores nacionais.

Por que os impostos no Brasil são tão altos?

No Brasil, a maioria dos impostos incide sobre o consumo, e não sobre a renda. Além disso, nem todos os produtores nacionais pagam os mesmos tributos. Dependendo do regime (Simples, Lucro Presumido ou Lucro Real), a carga pode ser menor.

Mesmo com essas variações, o consumidor brasileiro muitas vezes sente no bolso a mesma pressão de preço que o americano sente com tarifas externas.

Conclusão: o consumidor é quem mais sente os efeitos

Tanto no tarifaço dos EUA quanto na tributação brasileira, o impacto final recai sobre o consumidor. O diferencial está na transparência das informações e na busca por alternativas legais para economizar.

Por isso, conte com uma assessoria de importação confiável para planejar suas compras e importar com eficiência. Acesse www.uniduana.com.br e descubra como sua empresa pode se beneficiar com apoio especializado.